理财养老案例(持续分红养老理财“真金白银”回馈投资者,香不香?)

时间:2023/08/26 15:08:41 编辑: 浏览量:次

首批试点养老理财产品亮相至今,已运行了一年半之久,养老理财产品分红也步入常态化阶段。7月25日,北京商报记者梳理发现,目前已有包括光大理财、交银理财、招银理财在内的多家理财公司对旗下养老理财产品进行了分红,用“真金白银”回馈投资者。从分红规则来看,不同产品分红频率有所差异,有理财公司人士透露,若后续投资运作表现进一步增强,分红力度也会酌情适度提高。

“真金白银”回馈投资者

养老理财产品进入密集分红阶段。7月25日,北京商报记者注意到,近日,光大理财对旗下多款养老理财产品进行了分红,其中,“光大理财颐享阳光养老理财产品橙2027第5期”产品分红清算天数为T+0,分红方式为现金分红,分红总金额为约65.64万元,每单位份额可获红利为0.0025元。

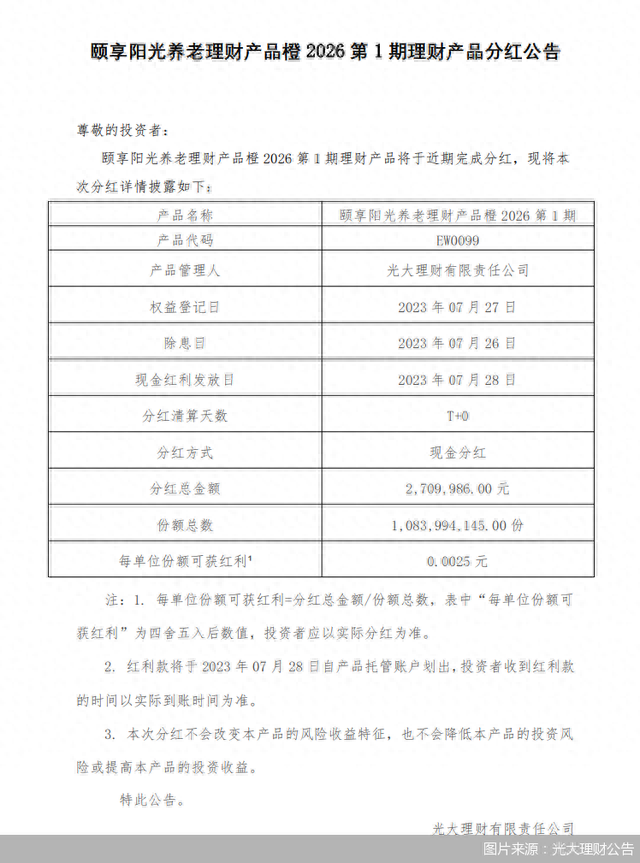

另一款产品“颐享阳光养老理财产品橙2026第1期”产品分红方式同样为现金分红,分红总金额达到约271万元,每单位份额可获红利0.0025元。光大理财相关负责人在接受北京商报记者采访时表示,截至目前,该公司共发行了10只颐享阳光养老理财产品,而养老理财产品具有“长期、稳健、普惠”三个特征。根据市场公开数据,截至2023年6月末,该系列的多只产品自成立以来的年化收益居于全市场前列。

上述光大理财相关负责人介绍称,在该系列的产品说明书中,产品管理人有权于每半年或每季度进行一次及以上的收益分配,该项设计的主要目的是兼顾长周期产品复利效应和“普惠”特征,使投资者切实获得良好的长期、稳健的投资回报。在该系列产品运行期间,管理人已开展过多次分红,以最早成立的“颐享阳光养老理财产品橙2026第1期”为例,截至目前已分红3次,每单位份额的红利合计为85BP;若后续投资运作表现进一步增强,分红力度也会酌情适度提高。

在此之前,已有多家理财公司对养老理财产品进行了分红。6月14日,招银理财表示,拟对“招银理财招睿颐养睿远稳健五年封闭1号固定收益类养老理财产品”进行收益分配,每份理财计划现金分配金额为0.0075元。今年5月,交银理财宣布对首发的“交银理财稳享添福5年封闭式1号理财产品”“交银理财稳享添福5年封闭式2号理财产品”“交银理财稳享添福5年封闭式3号理财产品”3款产品首度进行分红,每份分红金额均为0.005元。

普益标准研究员邓皓之指出,在追求稳健收益的目标下,一般养老理财产品封闭期限较长,因此也设置了按月/季/半年/年为周期的现金分红条款,满足养老客户资金流动性需求。同时,更重要的是,基于特殊的老年客群,养老理财产品分红不仅增加了客户投资的参与感与获取感,同时提高了产品的满意度与购买热情,用“货真价实”的收益给予投资者信心和回报。“理财+分红”的创新模式针对特定的老年客群,满足了定期提取养老金的需求,也营造出持续收益到账的良好投资氛围。

产品净值走势稳定

2021年9月,原银保监会发布《关于开展养老理财产品试点的通知》,随后在当年的12月,工银理财、建信理财、招银理财和光大理财率先在深圳、武汉、成都和青岛四地发行首只养老理财产品,养老理财产品业务正式“开闸”。

为进一步推动完善试点,加大养老理财产品供给,监管又将养老理财试点机构由“四地四机构”扩展为工银理财、建信理财、交银理财、中银理财、农银理财、中邮理财、光大理财、招银理财、兴银理财、信银理财、贝莱德建信理财11家理财公司;试点地区扩大至“北京、沈阳、长春、上海、武汉、广州、重庆、成都、青岛、深圳”十地。

与普通理财产品相比,养老理财产品不仅具有普惠、长期等特点,还具有成熟、稳定的特质。从分红规则来看,不同产品分红频率有所差异,例如,建信理财支持按月分红、招银理财在发售产品时表示“分红频率原则上不少于3次”、中银理财养老理财产品成立满两年后将根据产品运作实际情况每月分配一次收益。

较好的业绩是“真金白银”分红的基础,北京商报记者根据中国理财网数据梳理发现,目前存续的51只养老理财产品中,有39款养老理财产品为固定收益类产品,12款为混合类产品,产品净值、累计净值均在1以上。业绩比较基准方面,养老理财产品业绩比较基准偏高,大多数产品的业绩比较基准为5%-8%左右,剔除未显示业绩比较基准的产品后,业绩比较基准下限为4%,业绩比较基准上限为10%。

有行业人士指出,养老理财产品底层资产以债券等固收类资产为主,同时配置了少量股票、基金等高风险资产来提升产品收益,属于“固收+”产品,对于有长期理财需求、养老需求的稳健型投资者来说是个不错的选择。

在融360数字科技研究院分析师刘银平看来,养老理财产品不同产品的分红条件及频率会有一定差异性,一般在市场行情较好的时候,分红现象更多。今年以来,养老理财产品整体投资业绩良好,产品分红频次较高。养老理财产品的投资类型大多是固定收益类,大多投资债券类资产,同时通过配置长期非标类资产、权益类资产来增厚产品收益,资产配置策略较为灵活,目前配置权益类资产的比例普遍不高,大多未受股市低迷影响,净值走势较为稳定。

打造差异化产品定位

养老理财产品运作稳健,下一步可以在优化产品设计、交易结构、分红机制方面进行创新,更好地满足居民养老财富规划需求。

在优化产品设计方面,邓皓之建议,应精细化不同层级的投资心理需求,适时灵活调整理财产品运作模式,真正落在客户的投资心坎上。持续追踪特定群体并定制化产品服务模式,遵循投资者适当性原则设计适配的理财产品,满足不同客群的投资偏好,让理财产品从“一对多”精准到“一对一”。

底层资产配置方面,邓皓之进一步指出,就养老理财产品的稳定性和收益性两个特点来看,底层资产的大类配置首先是以稳健优质的长期资产为主,以追求绝对收益为核心目标。辅以多元化组合投资配置,打造差异化的产品定位。

除此之外,投资者基础金融知识仍需进一步普及。“大部分养老理财产品对应的投资者基础金融知识水平较差,理财机构应设置不同的养老投资场景,帮助投资者解决养老投资中的各类知识障碍,其次,投资者长期养老规划意识仍有待进一步增强。养老理财产品应致力于为投资者提供‘一站式’养老投资方案,着重强调服务长期养老目标,帮助投资者树立科学、理性的养老投资观,引导投资者通过长期价值投资理念。”邓皓之如是说道。

谈及优化产品设计层面,上述光大理财相关负责人也指出,未来,该公司也会将分红条款作为未来产品设计过程里的重要一环,将投资运作和投资者需求相结合,更好践行养老理财的长期性、稳健性和普惠性。

北京商报记者 宋亦桐

-

-

家庭理财频道策略致胜-理财流凯南团战致胜版本五大上分套路推荐

浏览:16 2023-10-30

-

-

2019年如何理财-致青春如何守护近30万亿元居民财富,18家理财公司优秀青年集体发声

浏览:16 2023-10-30

-

-

桔子理财周周升一年后-浙大博士和蜜橘商家都找到了后续曝光,网友:格局越来越大……

浏览:19 2023-10-29

-

-

十堰人人贷理财-湖北十堰:这个人人称道的地方,“力”道何在?

浏览:21 2023-10-24

-

-

青少年理财的书-好书推荐:《小狗钱钱》,大人和孩子都应该看的理财故事书(1)

浏览:13 2023-10-24

-

-

个人事项申报理财-个人养老金可购买哪些金融产品?怎么买?一文了解→

浏览:14 2023-10-24